Наводим порядок в финансах. С чего начать?

Тратите всё, что зарабатываете и с трудом дотягиваете до конца месяца? Или зависли в круговороте погашения кредиток? А может вам просто надоело постоянно переживать из-за отсутствия накоплений и вы хотите отвести всю семью в отпуск?

Итак, вы задались целью избавиться от бардака в финансах. Ура! Как известно, осознание проблемы — залог успеха в её решении. Вот инструкция из пяти простых шагов, которая поможет превратить вашу финансовую ситуацию в предсказуемый и контролируемый процесс.

Любая трансформация начинается с наведения порядка. Давайте скорее возьмемся за уборку!

Планирование и анализ

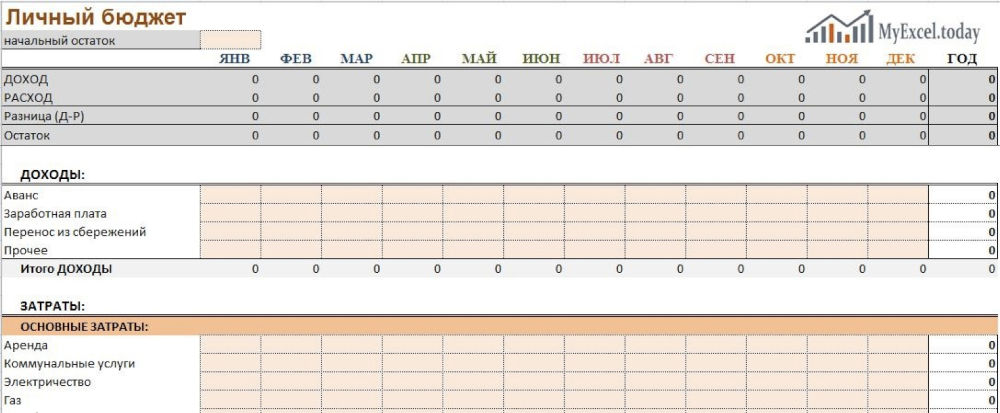

Для начала надо составить таблицу с расходами и доходами — возьмите Excel, Google таблицы или любую другую программу, которую знаете. За основу можно взять классический бухгалтерский отчёт о расходах и прибылях.

В часть с доходами запишите все поступления, что пришли к вам за минувший месяц: зарплата, премии, деньги от продажи имущества, возврат долгов.

Теперь запаситесь терпением и аккуратно перенесите все свои траты в соответствующие графы таблицы, разбив их на категории: продукты, коммунальные платежи, одежда, стоматолог и т.д.

Возможно, у вас не получится сделать идеальный бюджет с первого раза: вы то и дело будете забывать о каких-то мелочах или о расходах, которые были оплачены наличными. Поэтому первое время не будет лишним сверять фактические расходы с выпиской по карте — не забыли ли чего.

Составив такую таблицу, вы увидите свой остаток: в идеальной ситуации его должно быть столько, чтобы какую-то часть можно было отправить на досрочное погашение кредитов или в накопления. Если вы уходите в минус, следует запланировать бюджет следующего месяца, чтобы избежать такой ситуации, сократив необязательные расходы.

Делаем бюджет на 12 месяцев

После того, как вы проанализировали один финансовый месяц, свели доходы и расходы, осознали слабые места, можно приступать к планированию бюджета на 6-12 месяцев. Делая долгосрочный план, вы сможете заранее учесть крупные траты или дополнительные поступления, например, квартальные и годовые премии. Имея перед глазами всю картину, можно «жонглировать» тратами: хотели слетать в отпуск в июле, но видите, что премия придет в сентябре — перенесите отпуск на сентябрь, чтобы не влезать в долги.

Планируя бюджет, следует разделить расходы на категории: обязательные, дополнительные, непредвиденные. Если вы видите, что в какой-то месяц вы уходите в минус, сокращайте дополнительные расходы. Ваша цель: прийти к положительному остатку и начать отправлять его в накопления.

Интернет банкинг лучше наличных

Чаще всего в бюджетах теряются расходы, оплаченные наличными деньгами. Как правило, это спонтанные небольшие покупки, которые могут вылететь из головы уже через несколько часов. Купили сигареты в обеденный перерыв, оставили на чай в ресторане, заплатили за парковку. Все наличные расходы лучше тут же фиксировать в заметках на смартфоне, чтобы далее перенести их в свой домашний отчет.

На первых порах каждый день вбивать в табличку все расходы — даже самые мелкие — то ещё приключение. Это нудный процесс, требующий большой самодисциплины. Но уже скоро это должно войти в привычку — и тогда вы сможете держать все приходы и расходы под контролем.

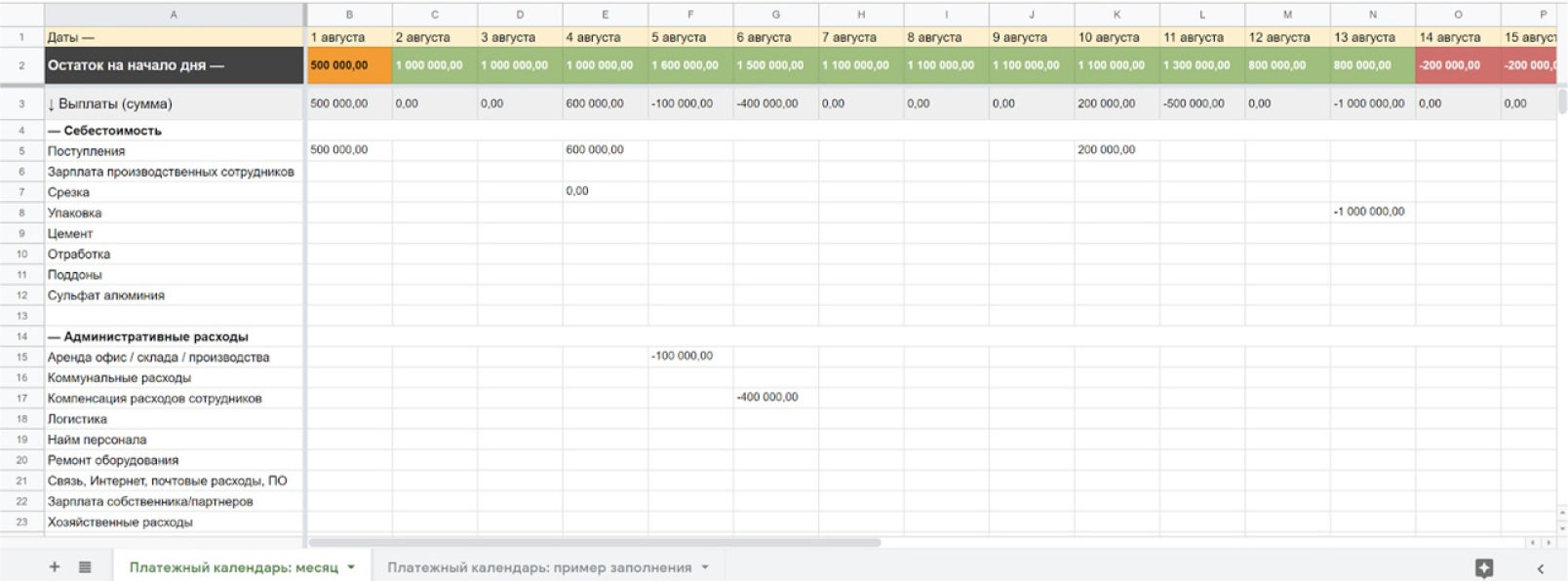

Платёжный календарь — защита от спонтанных покупок

Если вы проанализировали свои расходы и поняли, что значительная часть денег уходит на незапланированные, спонтанные покупки, которые вы относите в раздел «дополнительные» — вас спасёт платёжный календарь. Сделайте его также в таблице, воспользовавшись этим шаблоном с сайта «Нескучные финансы».

Доходы и расходы в нём надо разбросать по конкретным датам месяца. Вам точно известно, когда вы получите зарплату, а когда наступит день оплаты ипотечного взноса или коммунальных платежей, или абонемента за спортивную секцию. Сюда нужно занести все обязательные расходы и тогда вы увидите, что средств на поездку в загородный отель в этом месяце не остаётся.

К чему вы должны прийти?

Вести личный бюджет не сложно, если дисциплинироваться. Фиксирование расходов и прихода войдет в привычку через какое-то время, да и вы поймете, что наблюдать за своим финансовым поведением интересно и полезно — не только для кошелька, но и с точки зрения личностного роста. Уже через полгода после следования этим правилам у вас должна сложиться такая ситуация:

- Ежемесячные расходы сократятся, так как вы поймете, где тратите на ненужное и необязательное, избавитесь от спонтанных покупок;

- Вы сможете прогнозировать ситуацию, осознаете тонкие моменты, например, заранее увидите месяц, когда отпуск совпадает с погашением кредитки, и научитесь их избегать;

- Вы сможете досрочно погашать кредиты, если они у вас есть, сокращая таким образом тело кредита, а вместе с ним — и минимальный платёж с каждым месяцем;

- Вы начнёте создавать подушку безопасности, откладывая в накопления разницу между доходами и расходами. Присмотритесь к условиям, которые сейчас предлагает ВТБ — у банка выгодные ставки;

- Вы научитесь ставить перед собой финансовые цели, планировать и делать крупные покупки. Начните вести бюджет и увидите — всё достижимо.

tksag.ru

tksag.ru